【注目!中国輸入関税計算ツール】個人輸入は関税がかからない?商用輸入との違い・支払い方法を徹底解説!

中国輸入ビジネスにかかる関税の計算や支払い方法をご存じですか?

どのような種類の税金がどれくらいかかるかを正しく理解しておかないと、売上が上がってきたのに利益額が予想したほど出ないと悩むことになるかも知れません。

また、支払い方法や支払うタイミングなども、初めて個人輸入される方には分かりにくい点が多いでしょう。

今回の記事では、中国輸入ビジネスにおける関税の基本から具体的な計算方法、支払い方法、便利なツールの紹介までを初心者の方にもわかりやすく解説していきます。

一度理解しておけば、その後ずっと使える知識ですので、是非、最後まで読んであなたのビジネスにお役立て下さい。

目次

中国輸入ビジネスの関税とは?【タオバオ仕入れの方必見】

中国輸入ビジネスにおいて、関税は避けられない重要な要素です。

関税は、輸入された商品に課される税金で、商品の種類や価値によって異なる税率が適用されます。

タオバオなどの中国ECサイトから仕入れる際には、これらの関税を正確に把握し、計算することが必要です。

まずは、関税の基本について見ていきましょう。

中国輸入にかかる関税の基本・関税率一覧表

中国から商品を輸入する際にかかる関税率は、商品カテゴリーによって異なります。

一般的に、商品の価格に対して一定の割合で課税され、例えば、衣類や電子製品、化粧品など、商品カテゴリーごとに異なる税率が細かく設定されています。

輸入する商品の関税率は、下記の国際統一品目分類のHSコードを確認し、JETROのWorld Tariffデータベースで調べることでわかります。

個人輸入の方などで、ご自身が輸入をしている商品の関税率をご存じでない場合は、この機会にチェックしておくといいでしょう。

HSコードの確認するための税関の輸出統計品目表(2024年1月版)

関税の種類・個人輸入に関税はかからない?

中国輸入にかかる関税についての基本が分かったところで、関税の種類について説明します。

輸入には「個人輸入」と「商用輸入」の2種類の方法があり、それぞれの輸入関税額を求めるには計算方法が異なります。

個人輸入は税関ホームページにおいて、下の引用の通り法令上の定義はないとされています。

引用:税関ホームページ:3001 個人輸入とは(カスタムスアンサー)

上記の税関の回答によると、個人輸入とは個人使用の目的で輸入したものであり、それをフリマサイトなどで転売することは違法行為になるのは確かです。

ただし、個人使用したあとの中古品としての転売であれば、その限りではありません。

これに対して商用輸入とは、規模の大小に関係なく文字通り日本国内で販売するために輸入することをいいます。

個人が輸入しても、販売が目的であれば少額でも商用輸入となりますので注意が必要です。

関税の影響を受ける製品カテゴリー

関税の影響を受ける製品カテゴリーは多岐にわたり、一部の農産物に対して高い関税率が設定されていますが、工業製品の輸入関税は世界的に見ても低くなっています。

関税は国内の産業を守るためにあり、「商品の種類」「輸入先国」「用途」という3つの要素決まるのが一般的です。

日本より原材料や生産コスト(人件費など)が安い国でつくられたものがそのまま輸入されると、国内産品が競争力がなくなるのは誰でも理解できるでしょう。

しかし、関税をかけすぎると貿易自体が停滞してしまう恐れがあるため、適度なバランスが重要です。

適正な輸入量を調整するためには、カテゴリーによる税率の調整だけではなく、輸入する数を制限するなど、他の政策と組み合わせて施行されています。

中国輸入関税の計算方法

関税の計算は、中国輸入ビジネスを成功させるために非常に重要です。

ここでは、中国輸入ビジネスにおいて課せられる関税の計算方法を、個人輸入と商用輸入のケースに分けて具体的に解説します。

個人輸入の場合の関税計算

個人使用目的の場合の課税対象金額は、「商品代金(送料含む)」の0.6倍で、関税は下記の計算で求められます。

個人輸入の関税=商品代金×60%×関税率(※簡易税率or実行関税率)

簡易税率と実行税率については、後で詳しく説明しますが、ここでは個人輸入で課税対象金額が20万円以下であれば簡易関税率が、20万円を超えれば実行関税率が適用されると覚えておいてください。

関税額は、100円未満切り捨てで計算されます。

商品代金に60%をかけるのは、卸売価格に準じた価格に対して課税されるという背景があります。

商用輸入の場合の関税計算

商用目的の場合の課税対象金額は、「商品代金+送料・保険料等の諸経費」になり、個人輸入のように0.6掛けという減額はありません。

従って、関税を求める計算式は下記のようになります。

商用輸入の関税=(商品代金+送料・保険料等の諸経費)×関税率

ちなみに輸入の場合、インボイス上の商品価格は外貨であること多いので、円換算は下記の税関が発表する「外国為替レートの適用値」によって計算されます。

簡易税率と実行関税の違い

関税率には簡易税率と実行関税率の2種類があり、通常は実行関税率が適用されますが、課税対象金額によっては簡易税率が適用されます。

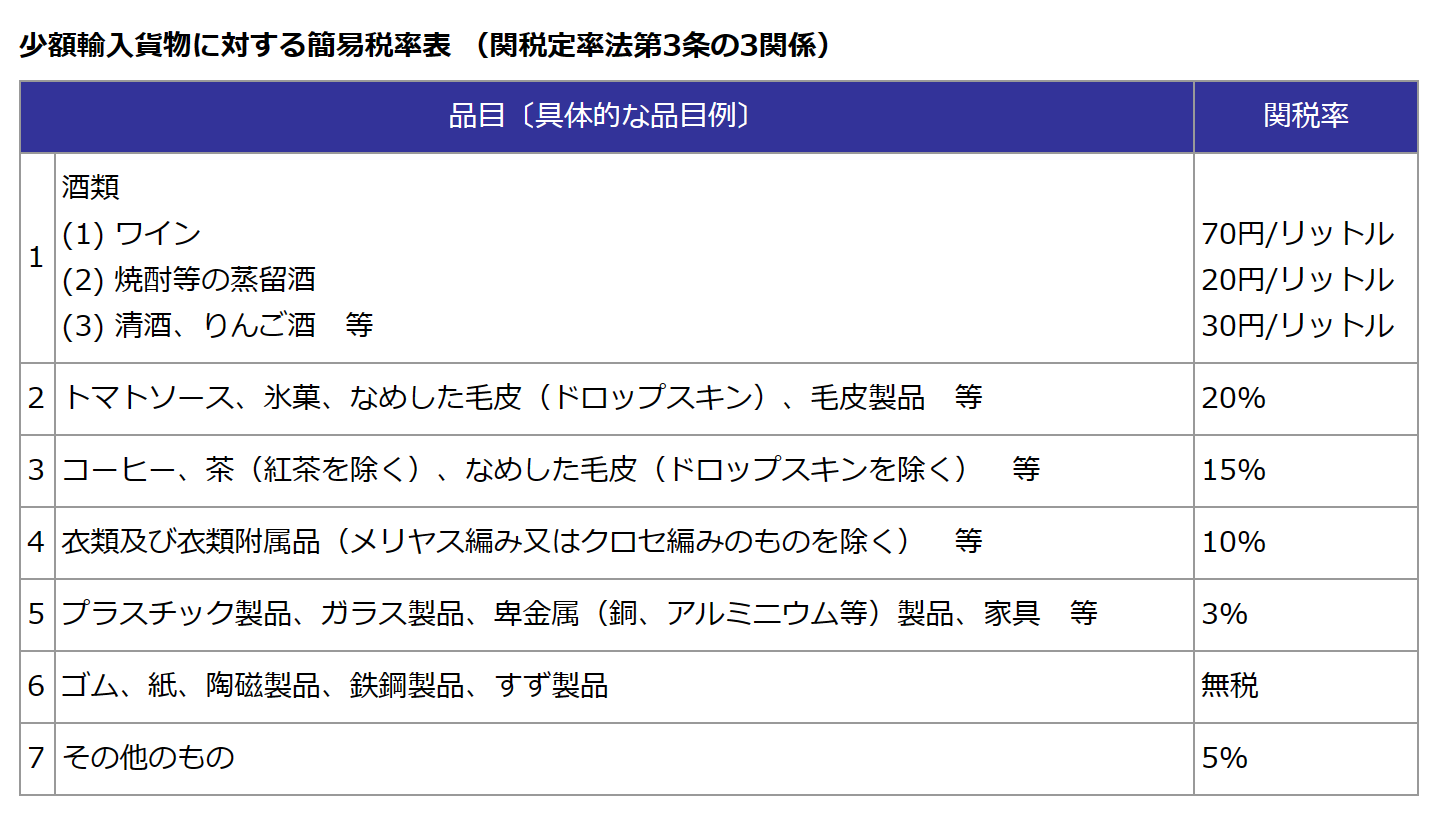

・簡易税率とは

簡易税率は、個人輸入のケースに多く、課税対象金額が20万円以下の場合に適用される税率です。

その際に分類される品目は7区分のみであり、数千もの品目分類がある実行関税率に比べるとシンプルでわかりやすいです。

品目別の課税率は、下表の通りですので、輸入金額が20万円以下の場合に参照してください。

・実行関税率とは

実行関税率は、商品の種類や仕入先国によって、法律や条約で細かく定められた関税率のことで、課税対象金額が20万円を超える場合に適用されます。

関税が国内産業の保護を目的としているため、各産業の海外との競争力によって関税率が変わり、またWTO協定など海外諸国と締結している条約によっても変化します。

そして、実行関税率は国定税率(国の法律)と協定税率(外国との条約)、特恵税率(発展途上国優遇措置)の中から低いものが適用されるのです。

実行関税率の詳細は、下記の税関ホームページで確認できます。

税率は簡易税率と違って数千もの品目に分類されているので、最初に見た時はびっくりするかも知れません。

中国輸入関税の支払い方法【個人輸入者必読】

関税の支払い方法は、輸入ビジネスの効率を左右する重要な要素です。

支払いタイミングや方法を正確に把握して対応することで、個人輸入の方でもスムーズな通関手続きが可能になります。

以下では、関税支払いの具体的なタイミングと方法について詳しく説明します。

関税はいつ払う?支払いの具体的なタイミング

商品を海外から輸入した場合の関税は、輸入者が支払うことが原則であり、支払うタイミング「着払い」「前払い」「後払い」の3通りです。

それぞれをみていきましょう。

・着払い

国際宅配便を利用して輸入するケースでの支払い方法です。

着払いでは運送業者が関税の支払いを代行し、商品を受け取るときに業者へ支払いを行います。

この方法は、迅速かつ便利であるため、個人輸入や少量の商用輸入に適しています。

ただし、着払いの場合は、現金やクレジットカードの準備が必要となるため、事前に金額を確認しておくことが重要です。

・前払い

一般貨物として輸入するケースでの支払い方法です。

商品が到着すると運送業者から通知書が届くので、通関業者に依頼するか、ご自身で税関へ出向いて通関手続きを行い、関税支払い後に商品を受け取ります。

大量の商用輸入を行う際には、前払いを選択することで、効率的に手続きを進めることが可能です。

・後払い

運送業者や輸入代行業者が立て替えた輸入関税等の料金を、後日指定された日にまとめて後払いすることが、業者によっては可能です。

また、「関税込み」「関税負担」「関税はお返しします」などの取引条件の場合は、販売者の方が下記の方法で関税を負担します。

・販売元が日本での通関時に直接関税を支払う

・一旦購入者が関税を支払い、領収書などに基づいて後日販売者から返金してもらう

3つの関税支払方式

関税の支払い方式にはいくつかの選択肢があります。

ここでは、「銀行振込」、「クレジットカード」、「代行業者の利用」について詳しく説明します。

・銀行振込

銀行振込は、関税の支払い方法として一般的に利用されており、振込先は、通関業者や輸送業者から指定される銀行口座です。

銀行振込は、安全かつ確実に支払いを行うことができるため、特に大口の商用輸入に適しています。

ただし、振込手数料が発生する場合があるので、事前に確認しておくことが重要です。

また、振込が完了するまでに時間がかかることがあるため、余裕を持って手続きを行うことが求められます。

・クレジットカード

クレジットカードを利用した関税の支払いは迅速かつ便利な方法なため、多くの輸送業者や通関業者が採用しています。

クレジットカードで支払うことで、ポイントが貯まるなどのメリットもあります。

ただし、利用可能なクレジットカードの種類や支払い限度額には制限があるため、事前に確認しておくことが必要です。

また、クレジットカード手数料が発生することもあるため注意が必要です。

・代行業者の利用

代行業者は関税の計算から支払い、通関手続きまでを一括して行ってくれるため、煩雑な手間がはぶけて非常に便利です。

特に、中国輸入ビジネスに不慣れな個人輸入の方にとっては、代行業者の利用によるメリットは大きいでしょう。

ただし、代行業者には手数料が発生するため、コスト面での比較検討が必要です。

また、信頼性の高い業者を選ぶことがスムーズに事業を展開するポイントなので、事前に実績や口コミを確認することをおすすめします。

関税を支払う時の注意点

関税を支払う際には、いくつかの注意点があります。

まず、事前に正確な関税額を計算し、過不足なく支払うことが重要です。

関税の計算には、商品の価値や種類、輸送費用などの要素が関与するため、正確なインボイスや書類の準備が求められます。

関税を引き下げるために、インボイス価格を実際の価格よりも低く記入する「アンダーバリュー」というやり方を行う人もいますが、脱税行為ですので絶対に行わないで下さい。

また、支払い方法やタイミングも事前に確認し、スムーズに手続きを進めることが大切です。

関税の支払いに関する法規制や手続きの変更も状況に応じて行われるため、最新の情報を常にチェックしておくことが必要です。

ただし、これらの作業は専門知識やスキルが必要になるため、個人輸入の方や業務の効率化を重視する方は、通関業者や代行業者に依頼するのがいいでしょう。

中国輸入原価計算ツールのおすすめ

関税の計算は複雑で手間がかかるため、便利なツールを活用することをお勧めします。

ここでは、弊社「THE CKB」が2024年4月にリリースした、中国輸入原価計算ツールを紹介します。

商品の仕入れから通関までにかかる仕入コストを、正確かつ簡単に把握するために開発したツールですので、ぜひご利用を検討ください。

関税計算に便利!THE CKB中国輸入原価計算ツールの紹介

関税の計算には、仕入コストや国際輸送費などをきっちりと把握しておく必要があります。

これらの要素をいい加減に計算してしまうと、利益を正確につかめない為、売上があがっているのに手元にお金が残らないことも珍しくありません。

特に初めての個人輸入の方は、関税の計算を考慮していないこともあるようです。

弊社の中国輸入原価計算ツールでは、利益計算に欠かせない関税も含めた仕入原価を正確に把握するものです。

会員様が仕入から納品までを、弊社のシステムを利用して頂いた場合、下記費用を自動的に見積もり、コストの総額を計算します。

・商品代金:商品仕入価格(商品単価×数量)

・商品オプション:検品・補修・ラベル交換などの商品検索に関するサービス

・手数料:弊社倉庫における入出庫作業・在庫保管料

・発送オプション:梱包追加サービス

・国際配送料:商品を目的地まで届ける配送費用

・関税:税関で発生する輸入に関する税金

これにより関税も含めた仕入コストを事前につかめるため、中国輸入ビジネスを効率よく展開することが可能となります。

中国輸入原価計算ツールの使い方

原価計算ツールの使い方は簡単で、弊社システムを利用しながら下記の4つの場面でアクセスして利用することができます。

①THE CKBホームページ右下

②マイページ欄のツール画面

➂商品ページ

④国際配送一覧における配送会社欄

これらのどこから原価計算ツールにアクセスしても、利用方法は変わりません。

弊社のシステムから商品買付サービス、検品サービス、梱包サービス、国際輸送サービスなどを利用して頂くことで、各項目のコストが自動的に計算され集計される仕組みです。

関税の計算も、対象商品のHSコードを選ぶことで、簡単に計算できる優れものです。

この原価計算ツールの詳しい使い方につきましては、下記の記事を参考にしてください。

THECKB中国輸入原価計算ツールのメリットと注意点

THE CKB原価計算ツールのメリットは、弊社のシステム内で商品情報や数量、オプションサービス、輸送方法などを選ぶだけで、自動的に仕入原価を計算してくれるところにあります。

通常であれば、輸入にかかるコストは、仕入れ価格だけでなく検品や運送・梱包費用、関税や通関手数料などが複雑に絡むため、正確な把握が困難です。

そのため、商品仕入価格へ一律30元を掛けるような、ざっくりとした計算で見積もる人もいるようですが、それでは利益見込みが大きく狂うことも珍しくないでしょう。

そこで弊社会員様のためにリリースしたのが、この原価計算ツールです。

市販されているツールもあるようですが、弊社のサービスを利用して商品を仕入れるだけで仕入原価が自動見積もりでき、しかも会員様であればツール使用料もかかりません。

一点だけ注意が必要なのは、中国国内における送料は、仕入先によって発送方法が異なり、正確な把握も困難なため、この原価計算ツールには含まれていないところです。

中国国内の送料は、原価計算の中で占める割合が小さいので、概算で考慮しても問題ないでしょう。

中国輸入で関税がかからない輸入方法と条件【個人輸入者必読】

中国輸入では関税がかからない輸入方法もありますが、一定の条件があり注意すべき事項も多くあります。

ここでは、免税となる方法につき、詳しく説明しますので参考としてください。

免税制度の基本と適用範囲

課税金額の合計が1万円以下の輸入については、免税となります。

ただし、酒税やたばこ税は、個人輸入でも免税の対象外です。

また、課税金額の合計が1万円以下の輸入であっても、特に定められた物品については産業への悪影響の観点から免税適用になりませんので注意が必要です。

免税対象外となる主な例として、「革製のカバン、ハンドバッグ、手袋等、編物製衣類(Tシャツ、セーター等)、スキー靴、革靴及び本底が革製の履物類等」が挙げられます。

具体的には、「関税定率法施行令第16条の3」に記載されていますので、必要に応じて参照ください。

一般人にとって法律は理解が難しいところも多いため、免税対象かどうか迷った場合は、率直に税関へ問い合わせることをおすすめします。

個人輸入で無税措置が適用される具体的ケース

無税措置が適用されるケースを、個人輸入でみてみましょう。

個人輸入の関税は、前述の通り下記の計算式で求められます。

個人輸入の関税=商品代金×60%×関税率

この計算式へあてはめると、商品代金が送料含め16,666円(10,000円÷0.6)以下の場合は免税となります。

ただし、商用輸入の場合は、すでに説明しました通り0.6掛けは適用されません。

課税金額の合計とは「1注文当たり」の金額ことです。

しかし、課税対象の金額が1注文当たりだからといって、例えば1個16,000円の商品を10個輸入するときに、インボイスを10通に分けても免税扱いになりません。

同時期に同じ発送先へ10個送られるのであれば、インボイスを分けても課税の対象となるので注意が必要です。

関税免除の手続きと注意点

中国輸入における通関手続きを個人で行うことは少ないと思いますが、1万円以下の商品の輸入手続きも通常の手続きと変わらず、輸入(納税)申告書を税関へ提出します。

その際に、下記の書類が必要となります。

・インボイス(仕入書)

・パッキングリスト(包装明細書)

・船荷証券或いは航空貨物運送状)

・運賃明細書

1万円以下の商品であることは、インボイスで証明することとなり、特に関税免除の書類が存在するわけではありません。

通常は通関業者や代行業者がこの作業を行い、提出の際に関税免除の対象であることを伝えることになります。

当然のことですが、関税を無税にするために不正なインボイス操作をしてはいけません。

税関においては、インボイス等の書類と現物とのチェックが行われるため、不正行為が明るみとなった場合は、脱税行為として処分されることになります。

まとめ

今回の記事では、中国輸入にかかる関税について、基本知識と計算方法を中心に解説しました。

国内の産業育成面での都合や、国際関係による事情によって、関税は複雑な運用をされており、時代の状況に応じて関税の内容も改訂されます。

そのため、中国輸入ビジネスにおいては、定期的に最新情報をチェックする必要があります。

また、関税にまつわる計算は複雑なため、正確性に欠けると収益見込みに悪影響を及ぼすでしょう。

そのため、中国輸入においては関税手続きも含めて、信頼できる輸入代行業者を利用することがポイントです。

弊社「THE CKB」は中国輸入代行のプロフェッショナルであり、便利な原価計算ツールも無料で利用できます。

今回の記事で弊社に興味を持たれた方は、個人輸入から大規模な商用輸入まで対応していますので、いつでも下記よりお気軽に相談ください。

最後までお読みいただき、ありがとうございました!